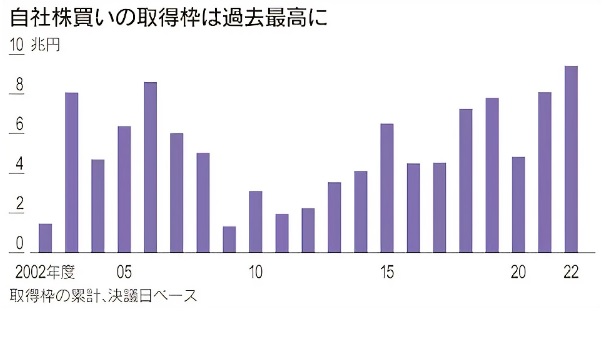

自己株式買いが盛んになっておる2022年度の上場企業取得枠は9兆円と過去最高になりました。手元資金が潤沢にあること及び有効な資金の使い道を見つけられないことが背景にあります。

自社株買いラッシュ、企業のクセ見抜け 3タイプで分析 – 日本経済新聞 (nikkei.com)

特徴は取得枠の大規模化だ。三井物産が合計3400億円と過去最大となったほか、シチズン時計は発行済み株式の4分の1に相当する自社株買いに踏み切った。大日本印刷も過去最大となる上限1000億円の自社株買いを発表した。欧米に比べ資本収益性の低い日本企業は長らくアクティビスト(物言う株主)から還元強化を迫られてきた。さらに東証は3月末、上場企業約3300社に対して株価を意識した経営の実現を要請した。みずほ信託銀行の八木啓至企業戦略開発部次長は「PBR(株価純資産倍率)向上に向けた企業からの相談件数は2月以降急増しており、3月は1月までと比べて6倍ほどになった」と指摘する。

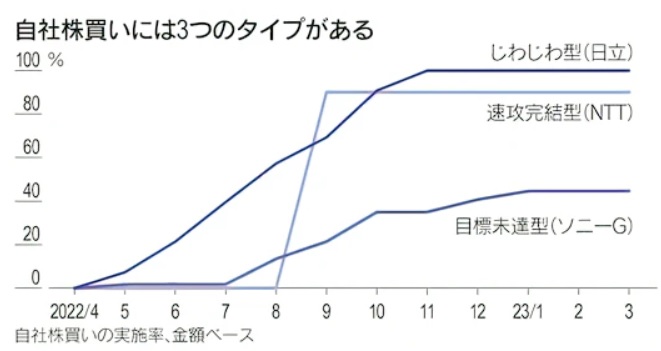

自社株買いの実行力は企業によって濃淡がある。ニッセイ基礎研究所のデータから企業の取得方法を分析し、「じわじわ型」「速攻完結型」「目標未達型」の3タイプに分類した。

個人的には下記コメントが興味深かったです。自己株式を買ってもPBR改善するとは限らないことを理屈で説明しています。

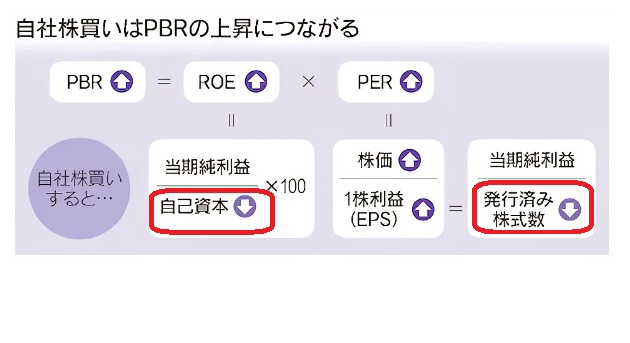

そもそもなぜ東証が問題視するPBR1倍割れの解消に自社株買いは有効なのか。PBRはROE(自己資本利益率)とPER(株価収益率)のかけ算で求められる。自社株買いをするとROEの分母となる自己資本が圧縮され、ROE向上を通じてPBR上昇が期待できる。注意すべきはPERだ。PERは株価÷EPS(1株当たり利益)、EPSは当期純利益÷発行済み株式数に分解できる。自社株買いをすると発行済み株式数が減り、EPSが上昇する。EPSに対して株価上昇が鈍ければPERは十分に高まらない。つまり自社株買いによるPBRの改善効果を引き出すには経営姿勢の変化や株主還元の確度を投資家に示す必要がある。東証の要請で市場の期待値が高まるなか「大規模な自社株買いは企業が本気度を示す一つの手段だ」(フィリップ証券の増沢丈彦・株式部トレーディング・ヘッド)。大規模になる取得枠の裏にはこうした事情も透ける。