急に日本株が盛り上がってきました。日本企業の好業績(24年3月期のプライム純利益合計は3期続けて最高益)及び円安に伴う日本株の割安感が要因です。バブル期と比べると8割の水準まで戻りました。しかし、欧米はバブル期と比較して10倍です。資本市場の更なる改革が加速している今、日本企業にとって株価を上げるチャンスだと思います。

日経平均3万808円、バブル後高値 – 日本経済新聞 (nikkei.com)

足元の日経平均は89年末の最高値の8割。過去約30年間で米ダウ工業株30種平均は12倍、独DAXは9倍に伸びた。企業のROEも15~20%程度の欧米と差がある。持続的な株高には資本効率の向上などを示し続けることが欠かせない。

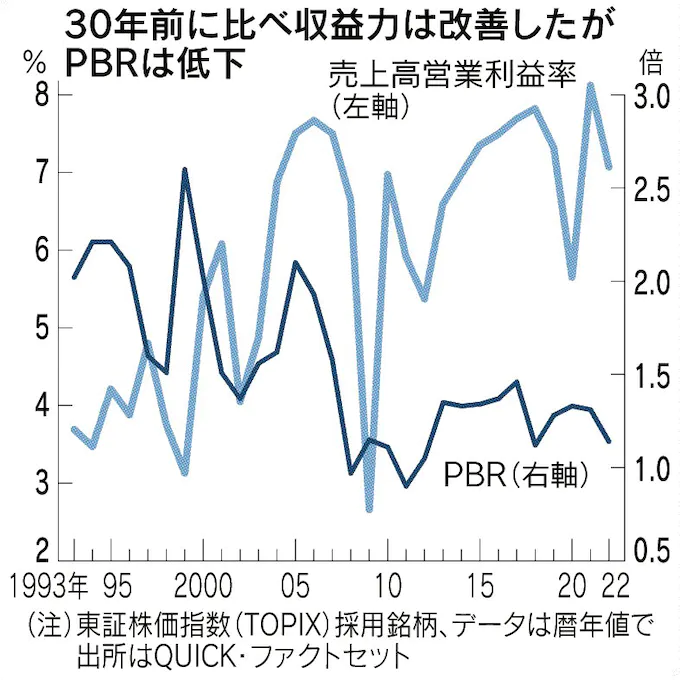

東証&金融庁の低PBR対策が功を奏したともいえそうです。30年前に比べて収益力は改善したもののPBRは低いという現状ありますので、PBR=ROE×PERという算式で考えるとROEは改善傾向にあるがPERに改善の余地があるということでしょうか?

低PBR対策は本物か – 日本経済新聞 (nikkei.com)

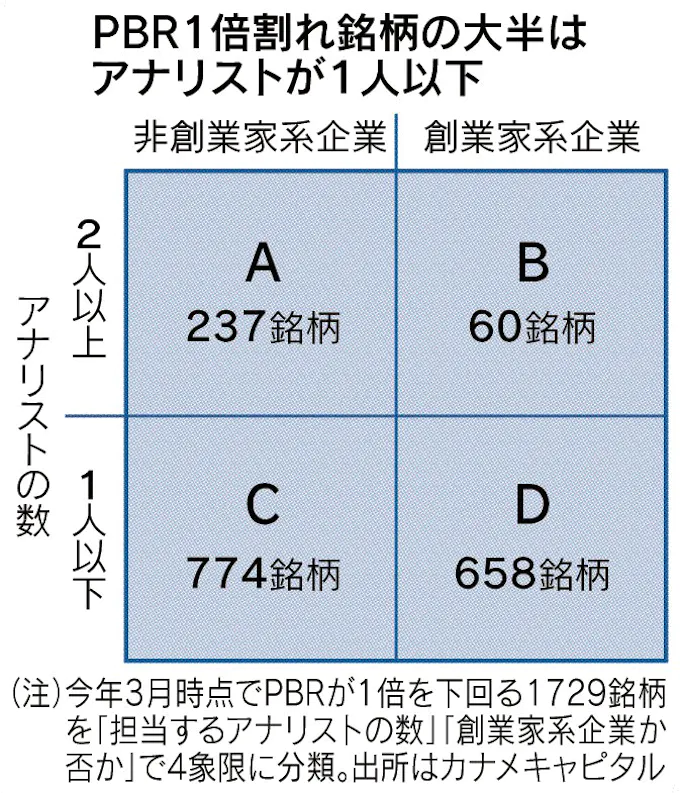

アナリストが1名以下&創業者系企業はPBR1倍割れを放置しがちという仮説も掲載されています。